25 Jahre stock3: Das muss gefeiert werden

Weltweit massiver Zinsanstieg – wie geht die Geldpolitik damit um?

25 Jahre stock3: Das muss gefeiert werden

von Stockstreet-Team Liebe Leserinnen und Leser, wir feiern "25 Jahre stock3" und freuen uns, wenn auch Sie mit dabei sind. Am Thementag „stock3 Family & Friends 💙“, der am 13. März von 8:00 bis 17:00 Uhr als Webinar veranstaltet wird, teilen die Top-Experten der Börsen nicht nur ihre besten Strategien und wertvollsten Trading-Tipps mit Ihnen, sondern auch ihre ganz persönlichen Börsenerlebnisse der letzten 25 Jahre. Jetzt kostenlos HIER anmelden! Wenn Sie wissen wollen,

… wie die vergangenen 25 Jahre im Haifischbecken der Börse gelaufen sind,

… womit man im letzten Vierteljahrhundert tatsächlich Geld verdienen konnte,

… welche 25 Geheimnisse man beim Trading unbedingt kennen sollte,

werden Sie Teil der Party und erhalten Sie Antworten darauf u. a. von Harald Weygand, Lisa Giering, André Tiedje, Michael Flender, Lars Erichsen, unseren Stockstreet-Experten Torsten Ewert und Sven Weisenhaus sowie den stock3-Börsenprofis direkt aus erster Hand. Alle Referenten und ihre Vorträge finden Sie hier: Zum Programm

Weltweit massiver Zinsanstieg – wie geht die Geldpolitik damit um?

von Sven Weisenhaus Mit dem heutigen Tage geht eine äußerst turbulente Handelswoche an den Börsen zu Ende. An den Märkten wurden die Kurse vor allem durch eine chaotische US-Handelspolitik wild auf und ab getrieben. Hinzu kam ein teilweise historisch starker Anstieg der Renditen und somit Kreditkosten weltweit, verursacht durch die Pläne von CDU und SPD, die Schulden in Deutschland um mindestens eine halbe Billionen Euro massiv zu erhöhen, sowie die Pläne der EU, rund 800 Milliarden Euro für die Verteidigung zu mobilisieren. Die 10-jährige Benchmark-Rendite der Eurozone kletterte am Mittwoch zum Beispiel um mehr als 30 Basispunkte und verzeichnete damit laut Medienberichten den größten Tagesanstieg seit rund 28 Jahren. Die Renditen für 30-jährige Anleihen in Deutschland stiegen zeitgleich um fast einen Viertelprozentpunkt, was laut Medien der größte Anstieg seit Oktober 1998 ist. Die Rendite der 10-jährigen Staatsanleihen stieg auf 1,53 % und damit den höchsten Stand seit 2009. Etwas weniger spektakulär: Die Rendite der 10-jāhrigen Bundesanleihen stiegen von 2,489 % am Dienstag auf 2,681 % am Mittwoch und erreichen damit den höchsten Stand seit 16 Monaten. Einen so starken Renditeanstieg an nur einem Tag gab es laut Medien zuletzt im September 2022.

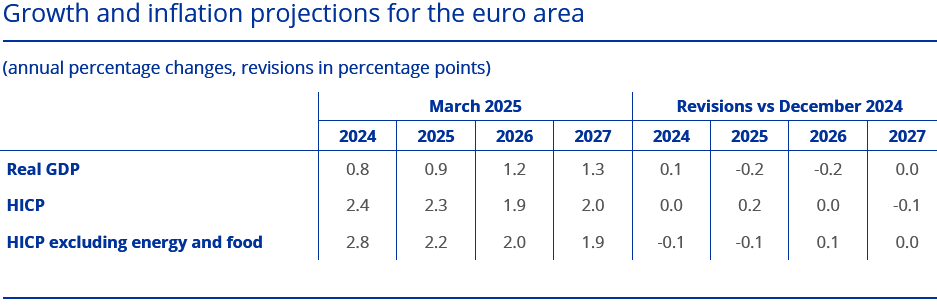

Aber mit nur einem Tag war es nicht getan. Vielmehr legten die Renditen an 3 Tagen in Folge massiv zu. Gestern erreichte die Verzinsung der 10-jährigen Bundesanleihe mit 2,93 % den höchsten Stand seit Ende Oktober 2023. Vergangenen Freitag hatten die Titel noch bei 2,388 % rentiert. Dem Bund-Future droht der tiefste Stand seit 10 Jahren Im Gegenzug brachen die Kurse an den Anleihemärkten ein. Der Bund-Future fiel dadurch am Dienstag aus seinem möglichen Aufwärtstrendkanal heraus (grün im folgenden Chart), am Mittwoch auch noch aus der alternativen Seitwärtsspanne (gelb) und rauschte am Donnerstag auch noch weit unter das Korrekturtief vom Mai 2024 bei 128,73 Punkten.  Erst am Tief vom Oktober 2023 bei 126,62 Punkten endete die Talfahrt.  Sollte auch diese Marke unterschritten werden, würde der Bund-Future auf das tiefste Niveau seit 2014 geraten – also auf ein 10-Jahres-Tief.  Der Grund für diese Entwicklung ist, dass zur Finanzierung der neuen Schulden neue Anleihen begeben werden müssen. Analysten rechnen mit einer wahren Anleihenflut. Würden 100 Milliarden Euro zusätzlich pro Jahr am Kapitalmarkt ausgegeben, entspräche dies einer Zunahme des Bruttoemissionsvolumens von etwa 37 %. Und um dieses Angebot durch Nachfrage zu decken, müssen wahrscheinlich höhere Zinsen geboten werden. Experten befürchten, dass sich der Zinsanstieg für 10-jährige deutsche Bundesanleihen noch bis auf 3,5 % oder gar 4 % erhöhen könnte. Wenn allerdings neue Anleihen (deutlich) höhere Zinsen bieten als alte, verlieren letztere an Wert – die Kurse fallen. Genau das preist der Markt aktuell ein. Höhere Zinsen für höhere Risiken Höhere Zinsen müssen auch deshalb geboten werden, weil bei massiv steigenden Schulden das Risiko eines Zahlungsausfalls steigt, wenn im Falle von Deutschland auch von einem sehr niedrigen Niveau aus. Und Anleger verlangen für höhere Risiken höhere Zinsen. Analystenschätzungen besagen, dass mit den aktuellen Schuldenplänen für Infrastruktur und Verteidigung das jährliche Staatsdefizit von Deutschland von derzeit 2,8 % auf rund 5,5 % und das Verhältnis der Schulden zum Bruttoinlandsprodukt (BIP) von etwas mehr als 60 % auf 80 % ansteigen könnten. Laut dem Zentrum für Europäische Wirtschaftsforschung (ZEW) könnte Deutschlands Schuldenquote 2034 sogar die 100 %-Marke überschreiten. Damit würde Deutschland plötzlich zu den Hochschuldenstaaten der EU gehören. Wie geht die EZB damit um? Drastisch höhere Infrastruktur- und Verteidigungsausgaben würden auch die Staatsnachfrage stark steigen lassen und zu einem Anstieg der Inflation führen. Dadurch kommt die Europäische Zentralbank (EZB) in ein mögliches Dilemma. Denn einerseits müsste sie einen drohenden Inflationsanstieg mit tendenziell höheren Zinsen verhindern, andererseits müsste sie die immer noch schwächelnde Wirtschaft der Eurozone mit weiter sinkenden Zinsen unterstützen. Wirtschaftsschwäche mit sinkenden Zinsen bekämpfen Das Problem der Wirtschaftsschwäche könnte durch die deutlich gestiegene Unsicherheit wegen der US-Handelspolitik sogar noch einmal verschärft werden, vor allem, wenn die USA auch die angedrohten Zölle auf Waren aus der EU tatsächlich umsetzen, möglicherweise wie angekündigt ab April. Erst gestern hat die Notenbank wie erwartet die sechste Leitzinssenkung beschlossen, seit sie Mitte 2024 auf einen Lockerungskurs umgeschwenkt ist. Begründet wurde diese Maßnahme mit der Aussicht auf weniger Wachstum im Euroraum auch wegen der drohenden US-Strafzölle. Die EZB-Volkswirte schraubten in ihren aktualisierten Projektionen die Vorhersage für den Anstieg des BIP auf +0,9 % zurück, nachdem sie im Dezember noch von +1,1 ausgegangen waren. Für 2026 wurde die Prognose von +1,4 % auf +1,2 % gestutzt.

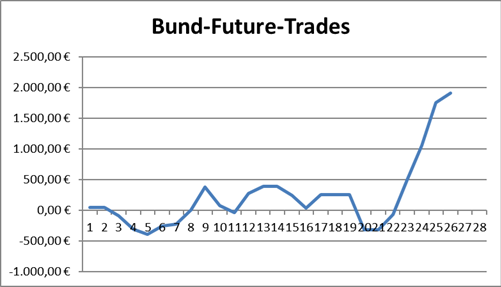

(Quelle: EZB) Zugleich erwarten die EZB-Volkswirte aber schon jetzt für das laufende Jahr eine höhere Inflation. Die Teuerungsrate soll nun bei +2,3 % liegen, nachdem im Dezember noch +2,1 % vorhergesagt waren. Höhere Inflation kann eine Zinspause verlangen Und so wurde gestern bereits berichtet, dass die Wahrscheinlichkeit eines Verzichts auf eine weitere Zinssenkung der EZB auf ihrer geldpolitischen Sitzung im kommenden Monat laut mehreren Notenbank-Insidern zugenommen hat. Passend dazu wiederholte EZB-Chefin Christine Lagarde auf der gestrigen Pressekonferenz frühere Aussagen nicht mehr, wonach die Richtung hin zu niedrigeren Zinsen klar sei. Eine weitere Zinssenkung im April ist vor allem dann weniger wahrscheinlich, wenn in Deutschland das geplante Finanzpaket für höhere Investitionen in Infrastruktur und Verteidigung umgesetzt wird. Denn eine stark steigende Staatsnachfrage geht nicht nur mit einem Anstieg der Inflation einher, sondern auch mit einem Anstieg der Wirtschaftsleistung. Und daher müsste die EZB die Wirtschaft womöglich gar nicht mehr durch eine lockerere Geldpolitik unterstützen. Renditeanstieg und Zölle erhöhen die Notwendigkeit weiterer Zinssenkungen Doch durch den derzeitigen starken Anstieg der Zinsen und somit der Kreditkosten wird die Wirkung der lockereren Geldpolitik untergraben. Eigentlich müssten daher doch weitere Leitzinssenkungen folgen. Zumal der sogenannte neutrale (Leit-)Zins, bei dem die Wirtschaft weder angeschoben noch gebremst wird, wohl noch nicht erreicht ist. Wie ich am 20. Februar berichtete, soll er laut jüngsten Modellschätzungen der EZB-Volkswirte in einer Spanne zwischen 1,75 % und 2,25 % liegen. Eine weitere Leitzinssenkung der EZB im April wird daher wieder wahrscheinlicher, wenn einerseits die Renditen weiter steigen und andererseits die angedrohten Zölle auf Waren aus der EU tatsächlich umgesetzt werden. Gewinn beim Long-Trade rechtzeitig realisiert Die Verunsicherung ist also auch in Sachen Geldpolitik aktuell deutlich erhöht. Wie gut, dass wir uns daher jüngst aus Long-Positionen auf den Bund-Future verabschiedet haben. Zuvor hatte ich am 20. Februar hier im Newsletter Börse-Intern noch geschrieben, dass das Aufwärtspotential des Bund-Future begrenzt ist und ich mich von meiner Erwartung eines (breiten, flachen) Aufwärtstrends verabschiede (siehe „Bund-Future: Nach Rücksetzer wieder einen Long-Trade wagen?“). Dabei hatte ich noch dazu geraten, einen Rücksetzer für den (Rück-)Kauf eines Long-Trade zu nutzen, „um auf einen erneuten Anstieg auf das [..] Niveau von ca. 133,62 Punkten zu setzen“. Dieses Kursziel hat der Bund-Future am 28. Februar – also nur 6 Handelstage später – mit im Hoch 133,46 Punkten beinahe erreicht. Beim Trading-Dienst „Target-Trend-CFD“ haben wir daher an diesem Tag unseren Long-Trade beendet und damit einen weiteren Gewinn realisiert.  Diese Performance-Kurve zeigt, dass der Bund-Future für uns zwar kein einfaches, aktuell aber durchaus ein gewinnbringendes Tradinginstrument ist. Der jüngste Ausstieg kam allerdings gerade noch rechtzeitig und damit durchaus etwas glücklich. Daher: Anleihemarkt aktuell kein Tradingmarkt Angesichts der hohen Volatilität und der hohen Unsicherheit würde ich nun auch vom Anleihemarkt vorerst die Finger lassen. Manchmal ist es einfach besser, in bestimmten Märkten an der Seitenlinie zu warten, bis sich wieder ein besseres Chance-Risiko-Profil abzeichnet. Zumal es auch noch andere Märkte gibt, auf denen sich aktuell Gewinne erzielen lassen. Ich sage nur: EUR/USD und China. Dazu ein anderes Mal mehr.

Bis dahin wünsche ich Ihnen ein erholsames Wochenende

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Wenn Sie zukünftig auch von gewinnbringenden Trades des Target-Trend-CFD profitieren möchten, dann melden Sie sich JETZT HIER an!

Auch die weiteren Börsenbriefe von Stockstreet sollten Sie unbedingt ausprobieren. Denn beim „HighTech-Trader“ konnten sich die Leser heute über einen Gewinn von rund 60 % freuen, der mit Aktien von Secunet Security erzielt wurde – binnen weniger als 6 Wochen.

Gestern konnten sich die „Aktien-Perlen“-Leser über einen Gewinn in Höhe von 71 % freuen, durch eine Teilgewinnmitnahme (von zwei Positionen) bei einem Trade auf Aktien von Alzchem. Zuvor hatte es schon drei Teilgewinnmitnahmen von +50,1 %, +103,2 % und +19,5 % in den vergangenen 12 Monaten gegeben.

Und schon am Dienstag konnten sich die Leser des „Allstar-Trader“ über realisierte Gewinne in Höhe von 10,83 % und 37,91 % freuen, durch Trades mit den Aktien von Bayer und einem Bull-Zertifikat auf den MDAX – auch hier binnen weniger als 6 Wochen. Bereits am Freitag zuvor flogen die Aktien von United Internet mit einem Gewinn von 16,82 %, die Aktien von Jungheinrich mit einem Gewinn von 16,71 % und die Aktien von Deutz mit einem Gewinn von 22,66 % aus dem Depot.

Gewinne ohne Ende! Zögern Sie also nicht länger und melden Sie sich JETZT HIER an!

|