Die Neujahrsaktion endet bald – nur noch 16 Aktions-Abos zu vergeben

USA: BIP-Daten passen weiterhin nicht zur Stimmung

Die Neujahrsaktion endet bald – nur noch 16 Aktions-Abos zu vergeben

von Sven Weisenhaus In diesem Jahr ist das Interesse an unserer Neujahrsaktion sehr groß. Aktuell sind nur noch 16 der Aktions-Abos zu vergeben. Falls Sie die Gelegenheit nutzen und einen unserer Börsenbriefe 3 Monate lang für den Preis von 1 Monat beziehen wollen, sollten Sie sich beeilen! Folgen Sie diesem Link zu den Börsenbriefen von Stockstreet, denn dort finden Sie eine Übersicht über unser breitgefächertes Angebot von hochwertigen Börsenbriefen. Nutzen Sie diese fantastische Chance, uns 3 Monate auf Herz und Nieren zu prüfen und das für den Preis von nur 1 Monat. Sobald die limitierten Aktions-Abos vergeben sind, schließen wir die Neujahrsaktion! Das wird wahrscheinlich noch in dieser Woche der Fall sein.

USA: BIP-Daten passen weiterhin nicht zur Stimmung

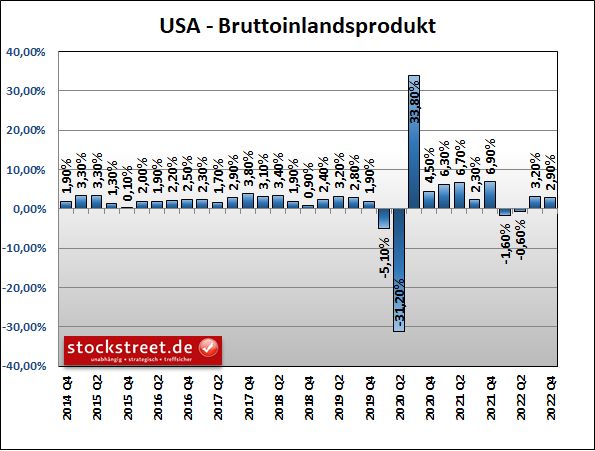

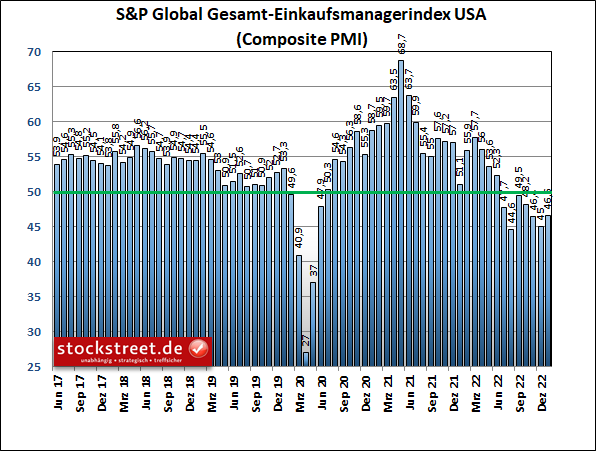

von Sven Weisenhaus Die Meldung des Tages ist aus Sicht der Börsen sicherlich, dass die US-Wirtschaft laut vorläufigen Daten des Bureau of Economic Analysis im 4. Quartal 2022 (auf das Jahr hochgerechnet) um 2,9 % gegenüber dem Vorquartal gewachsen ist.  Das ist zwar etwas weniger als im 3. Quartal 2022 (+3,2 %), aber etwas mehr als von Experten erwartet (+2,6 %). Und es ist ein beeindruckendes Ergebnis, wenn man bedenkt, wie schlecht die Stimmung und wie groß der Pessimismus in den vergangenen Monaten war. Hohes BIP-Wachstum passt nicht zur Stimmung Letzteres hatte sich auch in den Frühindikatoren wie den Einkaufsmanagerdaten widergespiegelt. Erst vorgestern berichtete ich, dass sich der Einkaufsmanagerindex für die gesamte US-Wirtschaft – also Industrie und Dienstleister zusammen – im Januar zwar gebessert hat, dies allerdings von einem niedrigeren Niveau aus. Denn seit August notiert das Stimmungsbarometer unterhalb der Schwelle von 50 Punkten, ab der Wachstum signalisiert wird. Hier noch einmal die Grafik dazu von vorgestern:  Die Zeichen standen also auf Abschwung bzw. gar Rezession. Und dazu passen die heutigen Daten zum Bruttoinlandsprodukt (BIP) natürlich vorne und hinten nicht. Und sie passen auch nicht zu der Erwartung der Märkte, dass die US-Notenbank (Fed) genötigt sein könnte, von weiteren Leitzinsanhebungen Abstand zu nehmen. Denn bei einem derart starken BIP-Wachstum kann sie problemlos weiter an der Zinsschraube drehen, auch wenn sich die Zinsanhebungen erst zeitversetzt auf die Wirtschaft auswirken. Womöglich muss man die anhaltende Stärke der Aktienmärkte also nicht mit schwindenden Zinssorgen, sondern mit dem deutlich besser als erwarteten Konjunkturverlauf begründen. Ist die aktuelle Kurserholung gerechtfertigt? Allerdings steht dahinter ein großes Fragezeichen. Denn es stellt sich auch die Frage, ob nun die Einkaufsmanager mit ihrer Einschätzung der wirtschaftlichen Entwicklung falsch liegen oder die Daten des Bureau of Economic Analysis ein falsches Bild der Realität liefern. Übrigens: Folgender Satz stammt aus der Börse-Intern-Ausgabe vom 27. Oktober: „Die Einkaufsmanagerdaten passen daher so gar nicht zu den heutigen BIP-Daten.“ Schon mit den BIP-Daten zum 3. Quartal 2022 herrschte also große Verwirrung. In diesem Zusammenhang empfehle ich dringend auch die (erneute) Lektüre der Börse-Intern-Ausgabe vom 28. Oktober. Titel: „Massiv widersprüchliche Konjunkturdaten“. Dow Jones seit 10. November per saldo unverändert Ich habe angesichts dessen ein kleines Deja-Vu. Zumal am 27. Oktober die Überschrift lautete „Dow Jones: Ist die aktuelle Kurserholung gerechtfertigt?“, und heute stellt sich diese Frage erneut. Das wohl auch zu Recht. Denn der Dow Jones notiert beim Schreiben dieser Zeilen bei ca. 33.660 Punkten. Und dieses Niveau hatte der Index bereits am 10. November erreicht. Die Kurse tendieren also schon seit 2,5 Monaten nur seitwärts (siehe blaue Linie im folgenden Chart).  Offenbar wird die fragwürdige Kurserholung (bislang) nicht über die von mir erwartete abc-Korrektur (rote Linien), sondern über den Zeitablauf per Seitwärtskonsolidierung verdaut. Allerdings kann es durchaus noch zu weiteren Kursverlusten kommen, so dass mein Szenario doch noch vollständig aufgeht und das Kursziel der Welle c erreicht wird. Gewinnmitnahmen Ich habe jedenfalls heute die Stärke der Aktienmärkte erneut genutzt und eine weitere Gewinnmitnahme getätigt. Durch den Verkauf der Aktien von Deutz können sich die Leser des Stockstreet-Börsenbriefs „Börse-Intern Premium“ über einen prozentual zweistelligen Gewinn von runden 10 % freuen. Die Cash-Quote des Depots liegt damit nun bei mehr als 66 %, die Investitionsquote also bei nur noch einem Drittel. Von mir aus darf es also nun gerne zu einem erneuten Rücksetzer kommen. Dann kann ich auch endlich verkaufte Positionen günstiger zurückkaufen, worauf ich schon etwas länger warte. Auf jeden Fall macht es aus meiner Sicht aktuell Sinn, nur wenig im Markt investiert zu sein. Denn wenn die Wirtschaftsdaten mehr Fragezeichen aufwerfen als Antworten liefern und sich die Aktienmärkte auch noch so unterschiedlich entwickeln (Dow Jones vs. Nasdaq 100), so dass man kaum vorhersagen kann, wohin sich die Kurse als nächstes entwickeln, dann sollte man lieber an der Seitenlinie stehen, bis man wieder einen besseren Überblick hat über das, was an den Märkten aktuell gespielt wird.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|