Starke US-Daten spielen den Bullen in die Karten

Starke US-Daten spielen den Bullen in die Karten

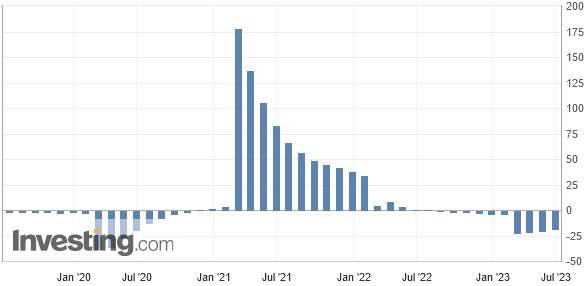

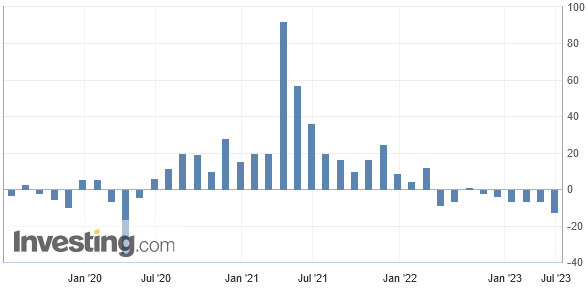

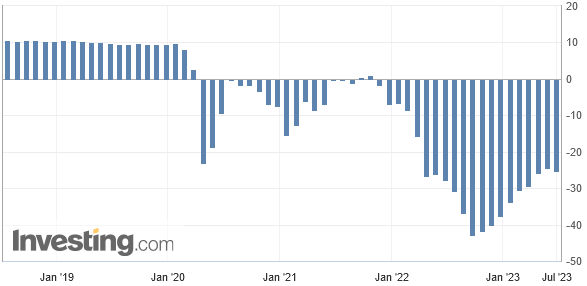

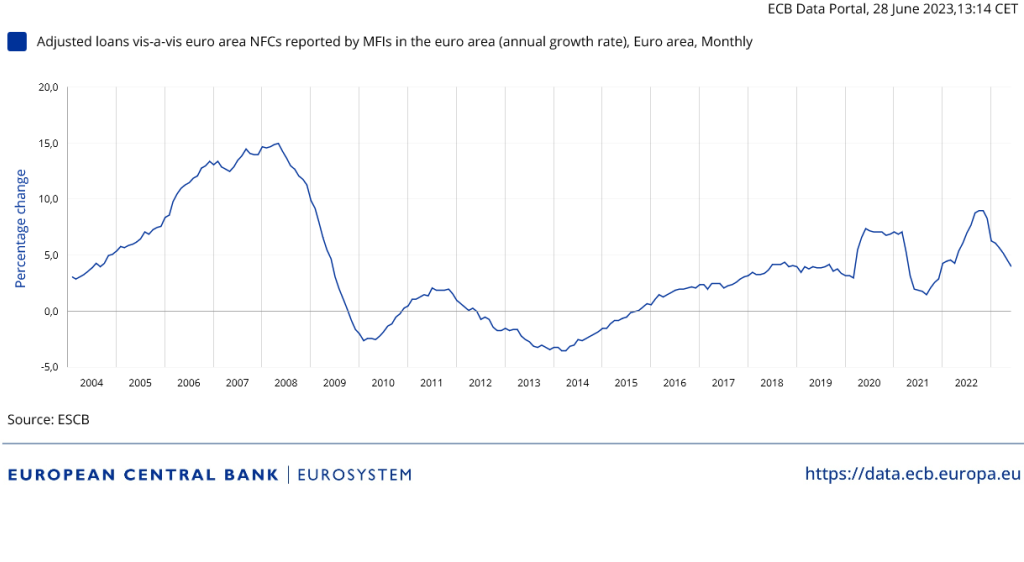

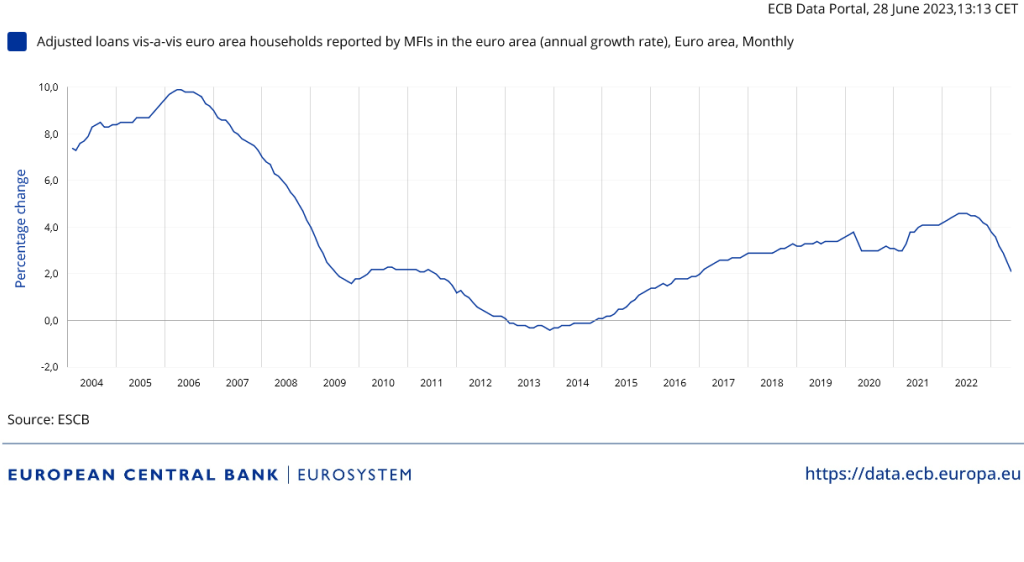

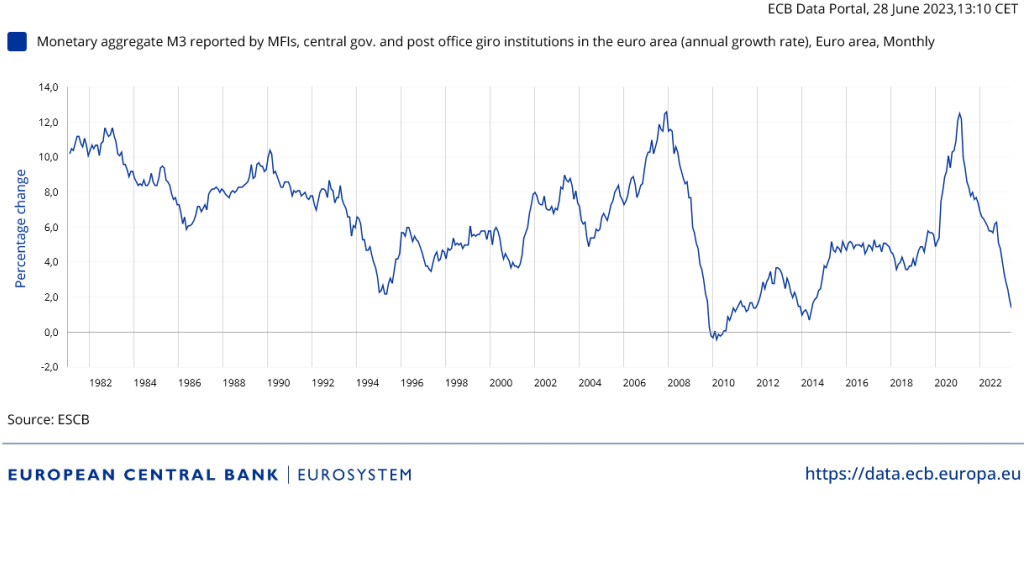

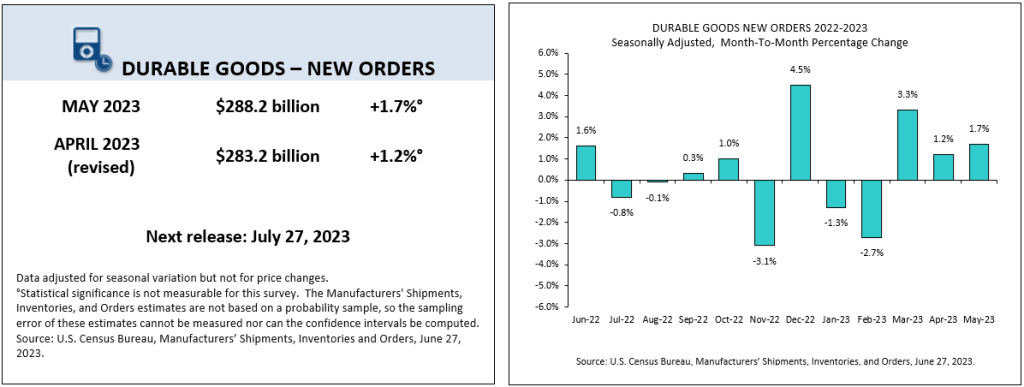

von Sven Weisenhaus Was schlechte Nachrichten angeht, so möchte ich mich heute relativ kurz fassen. Denn davon habe ich in den vorangegangenen Ausgaben (leider) recht viel berichtet. Nur knapp sei daher erwähnt, dass die Gewinne chinesischer Industrieunternehmen in den ersten 5 Monaten des Jahres 2023 um 18,8 % im Vergleich zum Vorjahreszeitraum eingebrochen sind.  Und im Juni betrug das Minus zum Vorjahr 12,6 %.  Mit Blick auf den Kursverlauf des Hang Seng (siehe folgender Chart) hatte ich bereits am 31. Mai geschrieben, dass Wirtschaft und Aktienmarkt in China zusammenpassen.  Damals bezog ich mich auf die Einkaufsmanagerdaten, man erkennt aber auch deutliche Parallelen zwischen der Kurs- und der Gewinnentwicklung. Sinkende Konsumlaune und Kreditvergabe passen nicht zu steigenden Aktienkursen Der Meldung, dass der GfK-Konsumklimaindex im Juni wieder nachgegeben hat, möchte ich auch nur kurz Aufmerksamkeit schenken, zumal ich diesen Konjunkturindikator für wenig relevant halte.  Interessanter ist da schon, dass die Kreditvergabe von Banken an Firmen und Privathaushalte im Euroraum infolge des rasanten Straffungskurses der Europäischen Zentralbank (EZB) immer mehr an Dynamik verliert. Unternehmen erhielten im Mai noch 4,0 % mehr Darlehen als im Vorjahr, nach +4,6 % im April und +5,2 % im März.  Und bei Privathaushalten nahm das Wachstum im Mai auf +2,1 % ab, nach +2,5 % im April und +2,9 % im März.  Dementsprechend lässt auch das Wachstum der Geldmenge nach (M3, siehe folgende Grafik).  Das wird die Wirtschaft bremsen, doch hierzulande spiegelt sich dies in den Kursen kaum wider, zumindest nicht bei den Aktienindizes der großen Unternehmen (u. a. DAX, Euro STOXX 50). Starke US-Wirtschaftsdaten überraschen Aber darauf möchte ich heute gar nicht ausführlicher eingehen, sondern nun zu den positiven Nachrichten schwenken. Zwar fielen die Einkaufsmanagerdaten in den USA zuletzt leicht schwächer aus als zuvor (siehe Börse-Intern vom vergangenen Freitag), doch berichteten die Unternehmen laut S&P Global von einem Anstieg der Auftragseingänge. Und dies wurde gestern von offizieller Seite bestätigt: Das US-Handelsministerium meldete für Mai ein Plus bei den Auftragseingängen für langlebige Wirtschaftsgüter von 1,7 % im Vergleich zum Vorjahresmonat, nachdem es bereits im April zu einem Anstieg um 1,2 % und im März sogar +3,3 % gekommen war. Analysten hatten dagegen für Mai einen Rückgang um 1,0 % erwartet.  Ohne den Verkehrssektor ergab sich ein Zuwachs von +0,6 %, nach revidiert -0,6 % im April. Experten hatten auch hier einen Rückgang erwartet (-0,1 %). Das Geschäft mit neuen Einfamilienhäusern zog im Mai ebenfalls überraschend kräftig an. Die Zahl der verkauften Neubauten stieg zum Vormonat um 12,2 % auf eine Jahresrate von 763.000 Einheiten, wie das Handelsministerium ebenfalls gestern mitteilte. Experten hatten lediglich mit 675.000 gerechnet, nach 680.000 im April.

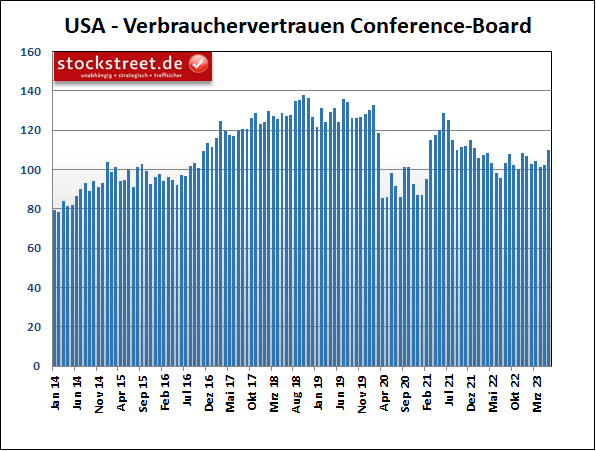

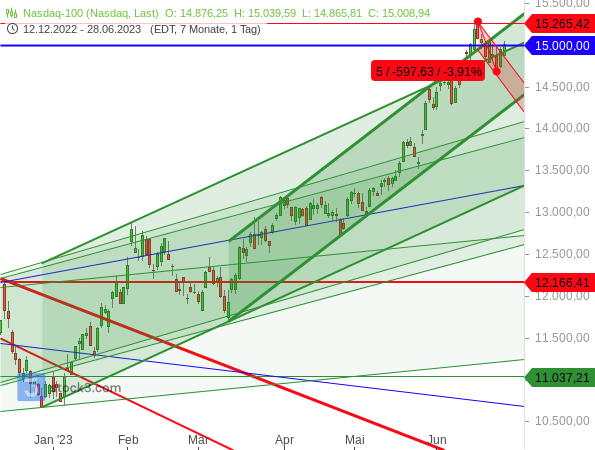

Ein Grund dafür: Im Mittel mussten Käufer im Mai 416.300 Dollar für ein neues Haus zahlen. Im Vorjahresmonat waren es noch 450.700 Dollar. Damit haben sich die Kosten um 7,6 % verringert. Außerdem fielen auch die Daten zum US-Verbrauchervertrauen unerwartet stark aus. Das Barometer des Conference Board stieg im Juni auf 109,7 Zähler, von 102,5 Punkten im Mai.  Und der Stimmungsindikator erreichte damit den höchsten Stand seit Januar 2022. Volkswirte hatten lediglich mit einem Anstieg auf 104,0 Punkte gerechnet. Fed-Chef: US-Rezession wahrscheinlich, aber nicht das wahrscheinlichste Szenario? Fed-Chef Jerome Powell sagte daher heute auf einer Konferenz der Europäischen Zentralbank (EZB), die US-Wirtschaft sei recht widerstandsfähig, was die aktuellen Daten bestätigen würden. Etwas überraschend: Dennoch hält er eine Rezession nach der Serie von 10 Zinserhöhungen in Folge für denkbar. Aus seiner Sicht gibt es sogar eine „beträchtliche Wahrscheinlichkeit, dass es zu einem Abschwung kommt“. Allerdings räumte er ein, dass dies derzeit nicht das wahrscheinlichste Szenario sei. Mehr haben die Bären nicht drauf? Vor diesem Hintergrund beendeten die Aktienmärkte ihre jüngsten Rücksetzer und legten gestern wieder deutlich zu. Der Nasdaq 100 erreichte heute wieder die psychologisch wichtige Marke von 15.000 Punkten, nach einem Rücksetzer von gerade einmal weniger als 4 %, was im Vergleich zum vorherigen Kuranstieg mickrig ist.  Mehr haben die Bären derzeit nicht drauf? Konnten die Bullen so schnell wieder das Ruder übernehmen?

Wenn es dem Technologieindex gelingt, den Rutsch in den flacheren Aufwärtstrendkanal, der Ende 2022 begann, schnell wieder wettzumachen, indem auf Schlusskursbasis die 15.000er Marke klar überschritten wird, dann könnte in der Tat schon ein Angriff auf das jüngste Trendhoch laufen und sich die Übertreibung damit fortsetzen.

Fallen die Kurse allerdings deutlich in den Trendkanal zurück, der zum Jahreswechsel begonnen wurde, und scheitert damit der Rückeroberungsversuch der 15.000er Marke, sollte man eine zweite Korrekturwelle einkalkulieren, die bis an das untere Ende des steilen Aufwärtstrendkanals reichen könnte. Nasdaq 100 zurück auf 15.000, DAX zurück auf 16.000 Ähnliches gilt übrigens auch für den DAX. Denn auch der deutsche Leitindex ist heute zu der psychologisch wichtigen Marke von runden 16.000 Punkten zurückgekehrt, die aktuell für ihn relevant ist.  Ist das nur eine Gegenbewegung nach den vorherigen Kursverlusten an 6 Handelstagen in Folge oder bleibt es auch hier wieder nur bei einem kleinen Rücksetzer? Eine Rückeroberung der 16.000er Marke würde für das Ende der Korrektur bzw. die Fortsetzung der Seitwärtstendenz sprechen, ein deutliches Abprallen mit neuem Korrekturtief könnte das Ende des Aufwärtsdrangs der Bullen und eine Übernahme des Marktes durch die Bären bedeuten. Dann gelten wieder die gestern genannten Marken.

Ich wünsche jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|