Gefahr einer zweiten Infektionswelle – Märkte ignorieren wieder die Risiken

Wie kommt es zu negativen Ölpreisen

Gefahr einer zweiten Infektionswelle – Märkte ignorieren wieder die Risiken

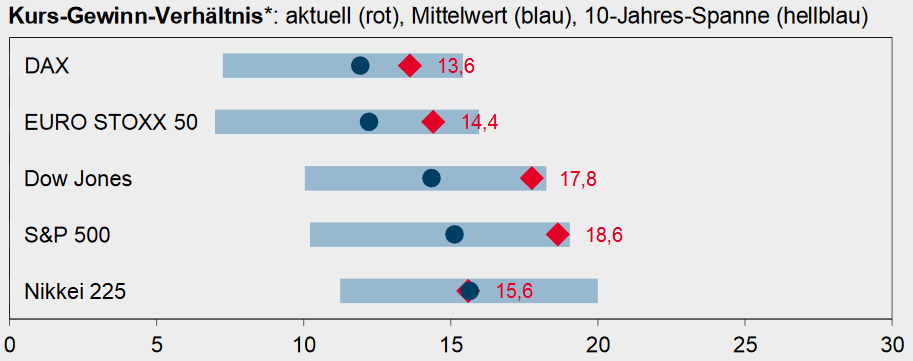

von Sven WeisenhausSchon am Freitag hatte ich mich kritisch über die selektive Wahrnehmung und Konzentration der Anleger auf positive Nachrichten(bestandteile) geäußert. Und ich habe mir darüber am Wochenende weitere Gedanken gemacht: Berechtigte Hoffnung der Anleger Sehr viele Anleger haben in den vergangenen Tagen, insbesondere seit Anfang April, offenbar darauf gesetzt, dass die Corona-Krise bald überstanden sein wird. Und diese Hoffnung der Anleger ist auf den ersten Blick auch durchaus berechtigt. Schließlich haben sich in einigen Ländern bereits deutliche Anzeichen einer Besserung ergeben und es wurden Lockerungen der Beschränkungen beschlossen. Die Börse nimmt regelmäßig zukünftige Entwicklung vorweg. Und je mehr Unternehmen nun wieder ihre Läden öffnen und ihre Produktionen aufnehmen und somit auf den Markt zurückkehren können, desto schneller werden womöglich wieder die ursprünglichen Umsätze und Gewinne sowie die ehemaligen Höchststände bei den Aktienkursen erzielt. Und auf dem Weg dahin stiegen die Anleger zuletzt mehr und mehr wieder in Aktieninvestments ein. Gefahr einer zweiten Infektionswelle Was könnte also jetzt noch die Kurserholung stoppen und einen neuerlichen Kursrückgang an den Aktienmärkten in die Wege leiten? Eine Möglichkeit, die wohl die wenigsten Anleger derzeit auf der Agenda haben, ist eine zweite Infektionswelle. Sollte sich diese Erkenntnis bei den Anlegern durchsetzen und sollte es erste Anzeichen dafür geben, dass eine solche Welle anrollt, könnte es mit den Aktienkursen sehr schnell wieder abwärts gehen. Ob die Gefahr nun real ist oder sein wird oder die Anleger lediglich Angst vor einem solchen Szenario bekommen, spielt dabei kaum eine Rolle. Wenn die Abwärtsbewegung an den Aktienmärkten erst einmal wieder ins Rollen kommt, könnte auch der Herdentrieb erneut einsetzen. Letztlich ist immer nur die Stimmung dafür verantwortlich, in welche Richtung es mit den Aktien kurzfristig geht. Anleger hatten die erste Welle bereits lange ignoriert Bislang erscheint die Möglichkeit einer zweiten Infektionswelle eher theoretischer Natur und sie wird bislang eher nur von einigen wenigen Experten diskutiert und von den Medien noch zaghaft thematisiert. Aber ich erinnere daran, dass die Anleger auch sehr lange Zeit eine mögliche Ausweitung der Coronavirus-Infektionen über die Landesgrenzen Chinas hinweg ignoriert haben. Als sich diese dann mit zunehmenden Infektionszahlen in Italien abzeichnete, suchten plötzlich alle Anleger gleichzeitig die Ausgangstüre. Wer sagt denn, dass das bei ersten Anzeichen für eine zweite Infektionswelle nicht erneut so sein wird?! US-Indizes schon wieder so hoch bewertet wie am Allzeithoch Vor diesem Hintergrund ist es erschreckend zu sehen, dass die US-Indizes inzwischen schon wieder so hoch bewertet sind wie zu Zeiten ihrer Allzeithochs. Noch in der vergangenen Woche hatte ich das Kurs-Gewinn-Verhältnis (KGV) des S&P 500 auf 17,3 beziffert (siehe „S&P 500 überdurchschnittlich hoch bewertet“). Die Helaba sieht den Index sogar schon wieder bei einem KGV von 18,6.

(Quelle: Helaba)

Der Grund dafür sind noch niedrigere Gewinnerwartungen, die auch bei anderen Analysten inzwischen schon weiter reduziert wurden. Hatte ich am Donnerstag vergangener Woche noch geschrieben, dass für das Jahr 2020 ein Rückgang der Gewinne im S&P 500 von durchschnittlich -8,5 % erwartet wird, so hat sich dieser Wert seitdem bereits auf -12,3 % verschlechtert. Dadurch ist das KGV nun fast wieder bei den 18,8 angelangt, die vor noch nicht allzu langer Zeit im Allzeithoch erreicht wurden, obwohl die Kurse heute deutlich tiefer stehen und wir uns noch inmitten der Corona-Krise befinden. Die Wirtschaft wird sich nicht schnell erholen Und schon jetzt ist klar, dass sich die Wirtschaft keineswegs wieder auf absehbare Zeit auf Vorkrisen-Niveau erholen wird, weil viele Unternehmen bereits auf der Strecke geblieben sind und den Weg nicht wieder zurück in den Markt finden werden. Zumal neben dem Coronavirus ja auch noch der extrem niedrige Ölpreis vielen Unternehmen das Leben der Zeit erschwert bzw. das Überleben unmöglich macht. Kurzzeitig negative Ölpreise Seit gestern sind die Ölpreise DAS Thema an den Börsen. Kein Wunder, kam es doch hier zum nächsten Negativrekord, den die aktuelle Krise mit sich gebracht hat: Erstmals in der Geschichte stürzte der Future-Preis der Rohöl-Sorte West Texas Intermediate (WTI) ins Minus. Verkäufer mussten also Geld zahlen, damit ihnen jemand die Kontrakte abnimmt. Im Tief soll der Preis sogar bis auf -40,32 USD gestürzt sein. Auf die Gründe dafür komme ich gleich noch zu sprechen, zunächst möchte ich noch meine Gedanken vom Wochenende zum Abschluss bringen: Konsum wird längere Zeit eingeschränkt Die Wirtschaft wird auch deshalb nicht so schnell auf ihr Vorkrisen-Niveau zurückkehren, weil die Menschen auf absehbare Zeit weniger konsumieren werden. Denn sie werden Einkommenseinbußen hinnehmen müssen, zum Beispiel infolge von Arbeitslosigkeit oder Kurzarbeit. Laut Ökonomen der DZ Bank dürfte das verfügbare Einkommen privater Haushalte in Deutschland in diesem Jahr um 1,1 % schrumpfen. Das wäre der erste Rückgang seit der Finanzkrise 2009 (seit wann auch sonst?!). Und trotz dieser Einkommenseinbußen werden die Menschen voraussichtlich mehr Geld auf die hohe Kante legen. Die DZ Bank geht davon aus, dass die Sparquote in Deutschland in diesem Jahr voraussichtlich auf 12,5 % ansteigen wird, von 10,9 % in 2019. Das wäre die höchste private Sparquote seit 1992. Und aufgrund der Einkommenseinbußen in Verbindung mit der erhöhten Sparneigung wird der Konsum schrumpfen, in Deutschland womöglich um 2,8 %, was laut DZ Bank der stärkste Einbruch seit der Wiedervereinigung wäre. Massive Liquiditätszufuhr treibt auch den Aktienmarkt Insofern wäre es eigentlich höchst unlogisch, wenn die Aktienmärkte inmitten der Krise wieder auf ihre Allzeithochs zurückkehren würden, insbesondere nach so kurzer Zeit. Der Grund dafür, dass die Aktienmärkte dennoch schon wieder so stark gestiegen sind, ist folgender: Die Märkte werden mit Liquidität der Notenbanken und Regierungen in bislang noch nie dagewesenen Ausmaßen zugeschüttet. Und dieses Geld findet natürlich auch den Weg in den Aktienmarkt, was von einer Übertreibung zur nächsten führt. Denn diese unfassbar hohen Summen werden dazu führen, dass die Währungen weiter abwerten. Große institutionelle Anleger wollen aus dem Dollar raus in Sachwerte. Der Goldmarkt ist zu klein, also bleiben nur Aktien. Es gibt viele Beispiele in der Geschichte, dass Anleger in Aktien fliehen, wenn die Währungen kollabieren (siehe z.B. immer wieder Argentinien). Im Grunde ist die Notenbank-Liquidität und die daraus resultierenden Folgen die einzig plausible Erklärung dafür, dass die Aktienmärkte inmitten der aktuellen Krise schon wieder derart hoch steigen konnten. Aber ich darf Sie daran erinnern, dass wir genau dieses Szenario schon vor einigen Wochen vor Augen hatten (siehe „Was bleibt, wenn die Panik schwindet?“). Lockerungen machen zweite Infektionswelle wahrscheinlicher Allerdings wird eine zweite Infektionswelle umso wahrscheinlicher, je weiter die bisherigen Restriktionen zurückgenommen werden. Und man sollte nicht vergessen, dass viele Unternehmen derzeit auch nur überleben, weil deren Schulden auf die Staaten verlagert werden. Und diese Staatsschulden werden vermutlich irgendwann in der Zukunft noch ein größeres Problem werden, als wir es derzeit mit der Coronavirus Krise haben. Eine derartige Entwicklung hatte ich bereits am 3. April angesprochen und dabei Italien im Fokus (siehe „Gehen die Aktienmärkte noch einmal auf Tauchstation?“). Italien hat massive Probleme Italiens Finanzministerium geht Insidern zufolge aktuell von einem Rückgang der Wirtschaftsleistung (BIP) in diesem Jahr von etwa 8 % aus. Im kommenden Jahr wird dann zwar ein Anstieg von bis zu 4,5 % erwartet, dennoch dürfte die Staatsverschuldung des Landes nach Berechnungen des Internationalen Währungsfonds (IWF) auf 155,5 % der Wirtschaftsleistung steigen. Sie lag zuletzt schon bei 136 %. Anleger betrachten diese Meldungen inzwischen wieder mit Skepsis, was die Rendite der 10-jährigen italienischen Staatsanleihen wieder auf knapp 2 % trieb. Der Risikoaufschlag zur vergleichbaren Bundesanleihe betrug dabei 240 Punkte. Akut problematisch ist dies dank den Käufen der EZB nicht. Aber wir müssen diese Entwicklungen genau im Auge behalten! Fazit Solange sich keine zweite Infektionswelle andeutet, könnte man natürlich weiterhin darauf setzen, dass die Notenbank-Liquidität die Aktienkurse noch weiter nach oben treibt. Doch sobald sich erste Anzeichen einer zweiten Infektionswelle ergeben, sollte man zu den Ersten gehören, die bei ihren Investments darauf reagieren, um nicht später wieder in abstürzende Aktienmärkte hinein zu geraten.

Wie kommt es zu negativen Ölpreisen

von Sven WeisenhausUnd damit zurück zu den Entwicklungen am Ölmarkt. Der Hauptgrund dafür, dass der Preis für die Sorte WTI gestern tatsächlich tief in den negativen Bereich gerutscht ist, dürften kurzfristige Spekulationen gewesen sein. Denn in den negativen Bereich ist bislang lediglich der Kontrakt zur Auslieferung des Öls im Mai. Der Handel damit läuft jedoch heute aus. Und so mussten alle diejenigen dieses Termingeschäft beenden, die gar kein Öl kaufen wollten, sondern lediglich auf Preisänderungen spekuliert haben. Ansonsten hätten sie im Mai tatsächlich Öl geliefert bekommen. Doch offenbar wurden sie ihre Kontrakte nicht los, weil derzeit kaum jemand Öl gebrauchen kann. Die Nachfrage ist gering, weil die Wirtschaft in Folge der Corona-Krise quasi still steht, das Angebot ist hoch, weil sich Saudi-Arabien und Russland kürzlich noch in einem Preiskrieg befanden, und die Öl-Lager sind dadurch inzwischen so gut wie voll. Und so mussten die Spekulanten zu jedem Preis verkaufen, der ihnen geboten wurde. Die Kurse sanken dadurch schlussendlich deutlich ins Minus. Öl-Lager bald voll Aber auch grundsätzlich stehen nicht nur Öl-Käufer, sondern auch Öl-Verkäufer derzeit vor dem Problem, dass die Kapazitäten der Lager bald erschöpft sein dürften. In den vergangenen Wochen stiegen zum Beispiel die US-Bestände um knapp 20 % auf den höchsten Stand seit etwa drei Jahren. Mit aktuell rund 500.000 Millionen Barrel ist das Rekordhoch von 2017 nur noch etwa 35.000 Millionen Barrel entfernt. Gleichzeitig werden immer mehr Tanker als schwimmende Lager genutzt. Insidern zufolge soll sich die dort geparkte Rohölmenge binnen zwei Wochen auf den Rekordwert von 160 Millionen Barrel erhöht haben. Experten schätzen, dass die Tanks weltweit in spätestens zwei Monaten endgültig voll sein werden. Auch längere Laufzeiten brechen ein Daher sind auch länger laufende Kontrakte jüngst im Preis massiv eingebrochen. WTI-Öl zur Lieferung im Juni kostete heute zeitweise auch schon nur noch weniger als 12 USD je Barrel. Gestern lag der Preis noch bei rund 20 Dollar (siehe rote Ellipse im folgenden Chart).

Die Nordsee-Sorte Brent sank heute um mehr als 25 % auf nur rund 18 Dollar.

Eigentlich unvorstellbar, wenn man sich überlegt, dass vor wenigen Jahren noch davon geredet wurde, dass es bald kein Öl mehr gibt und die Preise in unvorstellbare Höhen schießen sollten. Sie sehen, die Börse schafft es immer wieder, zu überraschen! Aber die aktuelle Entwicklung sollte Sie eigentlich nicht überraschen. Denn ich darf in diesem Zusammenhang an die Börse-Intern vom 14. April erinnern (siehe „Die Märkte hatten mehr erwartet“). Da hatte ich bereits geschrieben, dass die aktuelle Förderkürzung der OPEC+ nicht ausreicht, um das Überangebot an Öl zu beseitigen. Und so sind derzeit weder Aktien noch die Ölpreise gute Basiswerte, um kurzfristig auf steigende Kurse zu setzen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

|