EZB und Fed liefern keine Überraschungen

EZB und Fed liefern keine Überraschungen

von Sven Weisenhaus

Zunächst ein kurzer Hinweis:

Da ich morgen erfreulicherweise auf einer Hochzeit eingeladen bin, fehlt mir leider die Zeit zum Verfassen der „Börse-Intern“-Ausgabe, die somit entfällt.

Die Notenbanken aus den USA und der Eurozone haben beschlossen – wie mehrheitlich erwartet – die Leitzinsen um jeweils 25 Basispunkte anzuheben. Dabei gab es interessante Unterschiede:

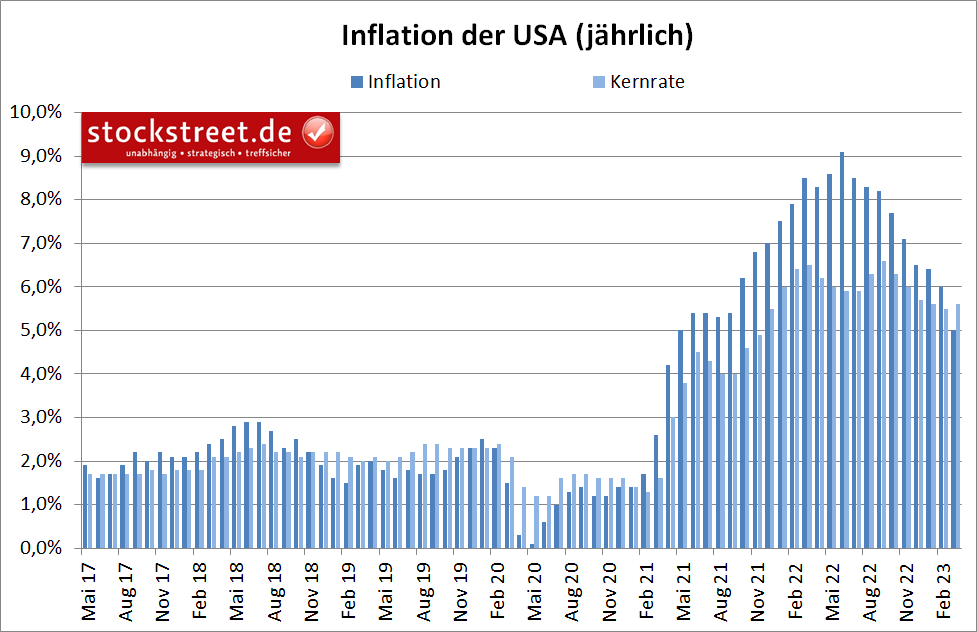

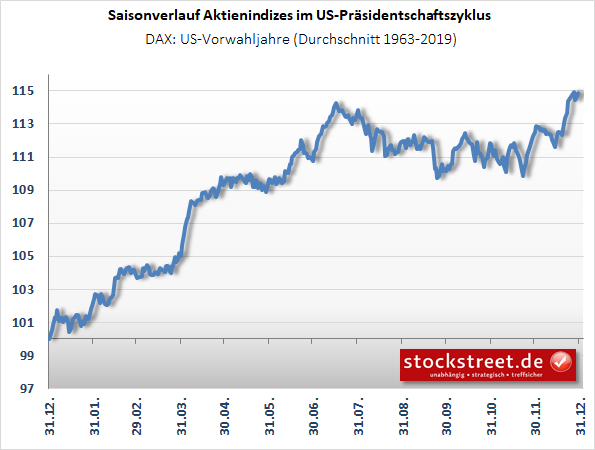

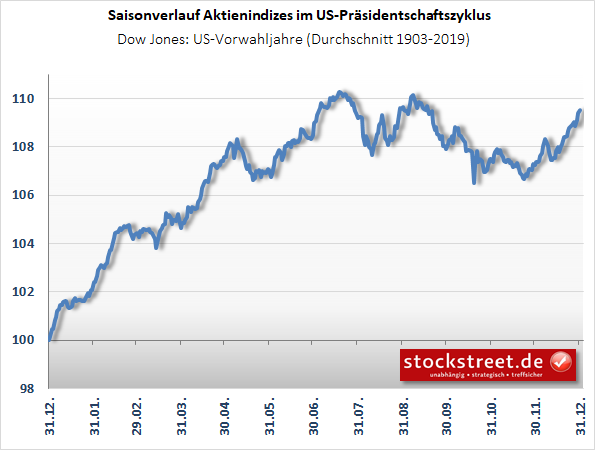

EZB: Änderung am APP So strich die Europäische Zentralbank (EZB) in ihrem schriftlichen Statement zum Zinsentscheid heute alle Kommentare zu den jüngsten Bankenproblemen. Dennoch unternimmt sie, genau wie die US-Notenbank Federal Reserve (Fed), nur einen kleinen Zinsschritt. Zugleich beschloss sie aber, die Reinvestitionen im Rahmen des „asset purchase programme“ (APP) ab Juli 2023 vollständig einzustellen, nachdem die Kürzung der Reinvestitionen bislang nur bei 15 Mrd. € pro Monat lag. Mit dieser Maßnahme wird quasi ein größerer Zinsschritt von 50 Basispunkten ersetzt. Das kann man als einen Kompromiss werten, den einige Marktteilnehmer vor dem Hintergrund der Probleme im Bankensektor in dieser Form auch auf dem Schirm hatten. Fed: Hinweis auf zukünftige Zinsschritte gestrichen Die Fed wies dagegen in ihrem Statement auf die Banken-Probleme erneut hin. Und daher strich sie wohl den Hinweis auf zukünftige Zinsanhebungen. Aus meiner Sicht ist damit eine weitere Zinsanhebung auf der nächsten Sitzung vom Tisch. Und dafür sehe ich, neben den Banken-Pleiten, zwei weitere Gründe: Erstens hat die Fed ihr Zinsziel aus den Projektionen und „dot plots“ von im Mittel 5,1 % nun erreicht (siehe dazu auch „Fed läutete das Ende der Zinsanhebungen ein“). Sie kann daher jetzt erst einmal die Wirkung ihrer bisherigen Zinsanhebungen abwarten. Dies ist auch möglich, da durch die Pleite von inzwischen 3 US-Banken (und der Credit Suisse) die Kreditbedingungen für Haushalte und Unternehmen gestrafft werden, weil nun andere Banken vorsichtiger agieren. Das könnte quasi einem weiteren Zinsschritt gleichkommen, wobei die genaue Wirkung der restriktiveren Kreditvergabe aktuell noch ungewiss ist. Zweitens liegt der Leitzins der Fed mit einer aktuellen Spanne von 5,00 % bis 5,25 % nun oberhalb der jährlichen Inflationsrate der USA, die im März auf 5,0 % gesunken ist.  Und bis zur nächsten Sitzung könnte der Leitzins auch oberhalb der Kernrate liegen, also der Teuerungsrate ohne die volatilen Energie- und Nahrungsmittelpreise. Diese war im März mit +5,6 % leicht gestiegen (Februar: 5,5 %) und liegt damit derzeit oberhalb der Gesamtinflationsrate. Ein Leitzins oberhalb der beiden Inflationsraten eröffnet der US-Notenbank sogar die Möglichkeit, ihn im Herbst im Tempo der wahrscheinlich weiter nachlassenden Inflation so zu senken, dass er stets oberhalb der Inflationsrate bleibt und diese quasi von ihm auf das Ziel von 2 % gedrückt wird. EZB und Fed liefern keine Überraschungen Da Zinssenkungen der Fed bis Jahresende aber vom Markt bereits erwartet wurden, ist das bereits eingepreist. Und so hatte der gestrige Leitzinsentscheid kaum Neuigkeiten parat. Auch die heutigen Beschlüsse der EZB waren keine große Überraschung. Und so ist meine Markteinschätzung unverändert: Sell in may... Ich erwarte weiterhin eine schwächere Phase bei Aktien, die auch aus saisonaler Sicht ansteht. Denn wie der folgende Chart zeigt, nimmt die Aufwärtsdynamik im DAX in US-Vorwahljahren gegen Ende April regelmäßig ab, bevor die Aufwärtsbewegung eine Pause einlegt und die Kurse in sehr engen Bahnen seitwärts pendeln.  Genau diese Entwicklung ließ sich auch im laufenden Jahr beobachten. Ab Anfang April nahm die Volatilität der Aufwärtsbewegung ab, die Mitte März gestartet war und ab Mitte April in eine inzwischen 3-wöchige Seitwärtstendenz überging. Diese Seitwärtstendenz setzt sich gewöhnlich bis in den Juni hinein fort, wobei es im Mai zu einer kleinen Delle, also zu einem Rücksetzer kommt. Beim Dow Jones beginnt dieser Rücksetzer regelmäßig bereits Anfang Mai und er fällt deutlich größer aus als im DAX.  Und einen Beleg dafür, dass es auch im laufenden Jahr so zu sein scheint, liefert der folgende Chart.  Nach der abc-Korrektur (rot) ist es zu einem 5-gliedrigen Aufwärtstrend (grün) gekommen. Dieser endete am 1. Mai mit der Welle 5 am horizontalen Widerstand bei 34.281,36 Punkten. Und seitdem ist es 4 Tage in Folge zu Kursverlusten gekommen, mit denen der Dow Jones inzwischen unter das Tief der Welle 4 und somit auf das niedrigste Niveau seit dem 31. März gefallen ist. Die erwartete schwächere Phase ist mit diesem Rücksetzer hier also schon im Gange.

Ich wünsche Ihnen weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|