Die Kursziele des DAX zum großen September-Verfallstag

Die Kursziele des DAX zum großen September-Verfallstag

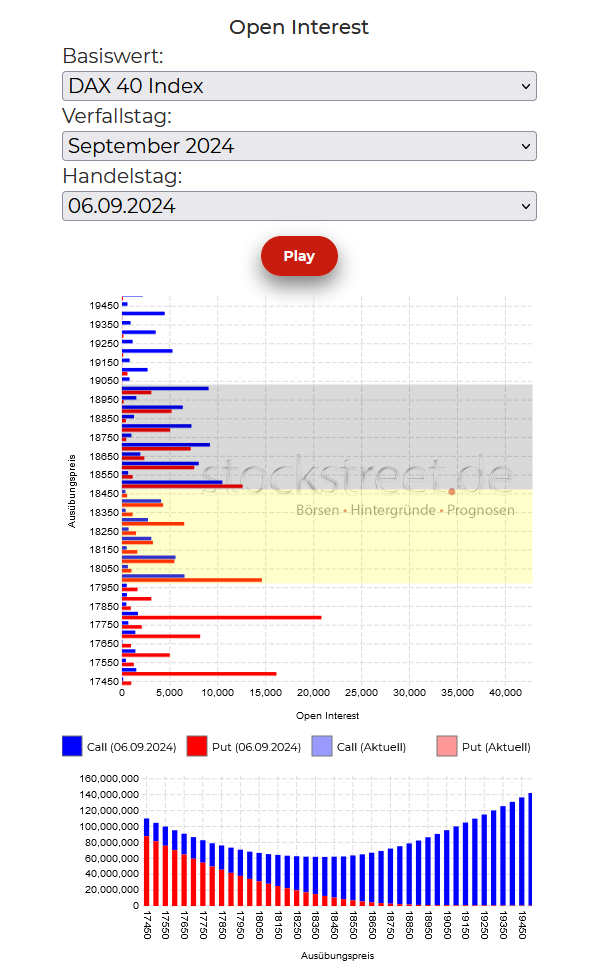

von Torsten Ewert Der große September-Verfallstag ist erst in der kommenden Woche, aber die Grundlage dafür, welches Kursziel der DAX zu diesem wichtigen Termin ansteuert, könnten schon in den nächsten Tagen gelegt werden. Dennoch kann es immer noch zu einer „Last-Minute-Entscheidung“ kommen. Wie stark beeinflusst das Fed-Meeting den Verfallstag? Der Grund für Letzteres ist das Fed-Meeting, das – wieder einmal – in der Verfallstagswoche stattfindet. Ein überraschendes Ergebnis kann kurz vor dem Verfallstermin nochmals Turbulenzen an den Aktienmärkten auslösen und damit die Stillhalter unter Druck setzen, sodass alle Analysen zu Makulatur werden. Immerhin: Zuletzt hat sich die Lage in Sachen Fed-Meeting wieder etwas entspannt. Noch am Mittwoch wurde die Wahrscheinlichkeit für einen „Doppelschritt“ der Fed am kommenden Mittwoch – also eine Zinssenkung um gleich 0,5 statt der üblichen 0,25 Prozentpunkte – von den Anlegern bei 44 % gesehen (also nur 56 % für einen einfach Zinssenkungsschritt). Am Freitag war die Wahrscheinlichkeit für den Doppelschritt schon auf 30 % gesunken, heute Morgen lag sie bei 25 %. Damit rechnen die Märkte nun also nur noch mit dem Üblichen, das Fed-Chef Powell auf dem Zentralbankertreffen Ende August de facto angekündigt hat. Die Chancen stehen also gut, dass dieses, mit Spannung erwartete Fed-Meeting zum Non-Event wird, wenn die Erwartungen unverändert bleiben bzw. sich verfestigen und die Fed diese Erwartungen erfüllt. Wo das Kursrisiko zum Verfallstag liegt Und sofern es in Powells Pressekonferenz am Mittwoch auch keine unerwarteten Hinweise in irgendeine Richtung gibt, könnte der Effekt des Fed-Meetings auf die Märkte bzw. das Kursziel des DAX zum Verfallstag minimal sein. Aktuell sehe ich allerdings das Risiko für eine Verfallstagsprognose eher auf der Oberseite. Der Grund: Zuletzt haben die Märkte eher negative Aspekte eingepreist – z.B. Konjunktursorgen oder gar Rezessionsängste –, was auch die erwähnte zwischenzeitliche hohe Wahrscheinlichkeit für einen Doppelschritt zeigt. Falls also Powell derartige Befürchtungen überzeugend zerstreut, könnte es sogar einen kräftigen Erholungsschub nach dem Fed-Meeting geben, der die Verfallstagskonstellation doch wieder in letzter Minute über den Haufen wirft. Dazu aber mehr im Update in der kommenden Woche. Das aktuelle Verfallstagsdiagramm zum großen September-Verfall Zunächst der Blick auf die aktuellen Positionen im Verfallstagsdiagramm:  Quelle: https://www.stockstreet.de/boersen-tools/verfallstag-diagramm#/ Diesmal gibt es eine auffallende Verteilung der Positionen: Bei 19.000 Punkten beginnt die klar bullishe Zone, in der fast ausschließlich Call-Positionen (blaue Balken) liegen, bei 18.000 Punkten beginnt die klar bearishe Zone, in der fast ausschließlich – und zudem die größten – Put-Positionen (rote Balken) liegen. Dazwischen gibt zwei weitere, unterschiedliche, aber gleich große Zonen: zunächst die Zone zwischen 18.500 und 19.000 Punkten (hier grau markiert), in der sich Call- und Put-Positionen auf hohem Niveau etwa die Waage halten, aber mit höheren Kursen abnehmen, und die darunter liegende gelbe Zone (18.000-18.500 Punkte), in der Calls und Puts zwar ebenfalls annähernd ausgeglichen, aber insgesamt deutlich geringer sind als in der grauen Zone. Diese zwei Zonen bestimmen die Kursziele zum Verfallstag Aus Sicht der Stillhalter ist die gelbe Zone neutral, das heißt, solange der DAX dort notiert, haben sie keinen Anlass einzugreifen, weil keine großen Positionen konkret im Feuer stehen. In der grauen Zone laufen nach und nach immer mehr Call-Positionen ins Geld und Put-Positionen aus dem Geld. Deren Absicherungen müssen aufgebaut werden (für Calls) oder abgebaut werden (für Puts). Beides verstärkt den Kursanstieg (oder -rückgang), sodass in diesem Kursbereich dynamische Bewegungen bis zum Verfallstag zu erwarten sind. Allerdings dürfte sich diese Dynamik mit steigenden Kursen abschwächen, weil zum einen die Größe der Positionen nach oben abnimmt (also weniger Absicherungen betroffen sind, was den Druck auf den Kurs verringert), zum anderen bei 19.000 Punkten die bullishe Zone beginnt, wohin die (Call-)Stillhalter den DAX möglichst nicht laufen lassen wollen. Daher beginnen mit Annäherung an 19.000 Punkte eher „kurssenkende“ Maßnahmen der Stillhalter. Umgekehrt gilt: Ein Kursrückgang von 19.000 in Richtung 18.000 Punkte sollte aufgrund dieser Verfallstagskonstellation ebenfalls dynamischer verlaufen. Aus dieser Sicht gibt es also 3 Kursziele für den DAX bis zum Verfallstag: 19.000, 18.500 und 18.000 Punkte, wobei die 19.000er Marke am unwahrscheinlichsten ist, solange der DAX nicht nachhaltig über 18.500 Punkte steigt, und die 18.500er Marke durch den Max-Pain-Kurs von 18.400 Punkten – das Minimum der „Schüsselkurve im unteren Teil des Verfallstagsdiagramms – zusätzlich verstärkt wird. Die aktuelle charttechnische Lage im DAX Da aber nicht nur die Verfallstagskonstellation den Kursverlauf bestimmt, wie immer ein Blick auf die charttechnische Lage des DAX:  Danach ist ein Kursziel von 19.000 Punkten ebenfalls unwahrscheinlich. Denn um dorthin zu kommen, müsste der DAX nicht nur erneut die Widerstände um 18.600 Punkte, die Oberkante seiner übergeordneten Seitwärtsbewegung (gelbes Rechteck) und das Hoch von Mitte Mai überwinden – Widerstände, die durch den jüngsten Rückfall zum Teil verstärkt wurden – sondern auch die neue (Ausbruchs-)Kurslücke bei 18.700 Punkten (grau). Aus charttechnischer Sicht ist nach dem jüngsten, erneuten Fehlausbruch an der Oberkante des gelben Rechtecks bzw. dem vorherigen Allzeithoch vom Mai nun ein Rückgang bis an die Unterkante der Seitwärtsbewegung bei 17.600 Punkten zu erwarten. Die Szenarien für die nächsten Tage Ob es jedoch bis zum Verfallstag dazu kommt, bleibt offen – zumal der DAX auf dem Weg nach unten noch ein paar markante Unterstützungen hat (Kurslücke bei 18.200 Punkten, grüne Linie unterhalb von 18.000 Punkten). So erscheint die 18.000er Marke als das wahrscheinlichere Kursziel. Allerdings kann sich der Kurs nach dem abermaligen Rückfall vom Freitag heute zunächst wieder erholen und hält sich vorerst im Bereich des dritten Kursziels oberhalb von 18.400 Punkten, also in der neutralen Zone aus Verfallstagssicht. Hier könnte es daher in den nächsten Tagen zu einem Bodenbildungsversuch kommen, sofern es keine weiteren externen Impulse gibt. Diese könnten vor allen von den August-Daten zu den US-Verbraucherpreisen kommen, die am Mittwoch veröffentlicht werden. Beim DAX-Trading sollte man daher weniger auf die Verfallstagskonstellation achten, sondern mehr auf die anderen, üblichen Faktoren – zumindest, solange die genannten „Verfallstags-Marken“ nicht nachhaltig gekreuzt werden. Mit besten Grüßen

Ihr Torsten Ewert PS: Sie sind auch genervt von diesen dauernden Kursschwankungen an den Aktienmärkten und dem ewigen Hin und Her der großen Indizes? Dann schauen Sie doch mal in meinen Geldanlage-Brief! In der Monatsausgabe 09/2024, die Ende August erschienen ist, habe ich meinen Leserinnen und Lesern den Weg zum (fast) mühelosen Reichtum gezeigt. Mit dem kostenlosen 30-tägigen Probe-Abo meines Geldanlage-Briefs können Sie ebenfalls noch in den Genuss dieser wertvollen Informationen kommen – einfach nach Erhalt der Begrüßungsmail mit Ihren Zugangsdaten im Kundenbereich einloggen und im „Archiv“ des Geldanlage-Briefs die Monatsausgabe vom 30.8.2024 herunterladen. Ein kleiner Schritt für Sie, aber ein großer Schritt für Ihr Vermögen! Zur Anmeldung also einfach jetzt hier klicken!

|