Abwarten statt Gewinnmitnahmen

Abwarten statt Gewinnmitnahmen

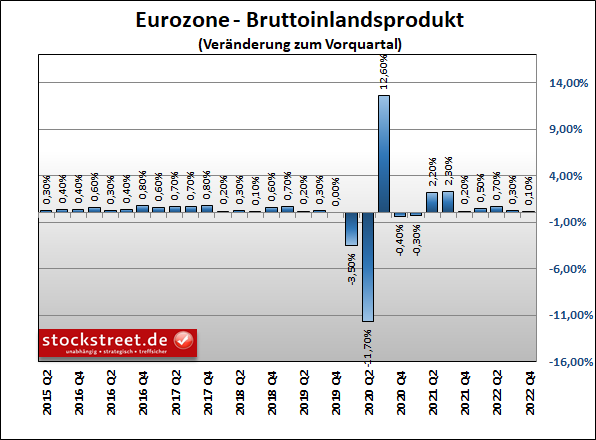

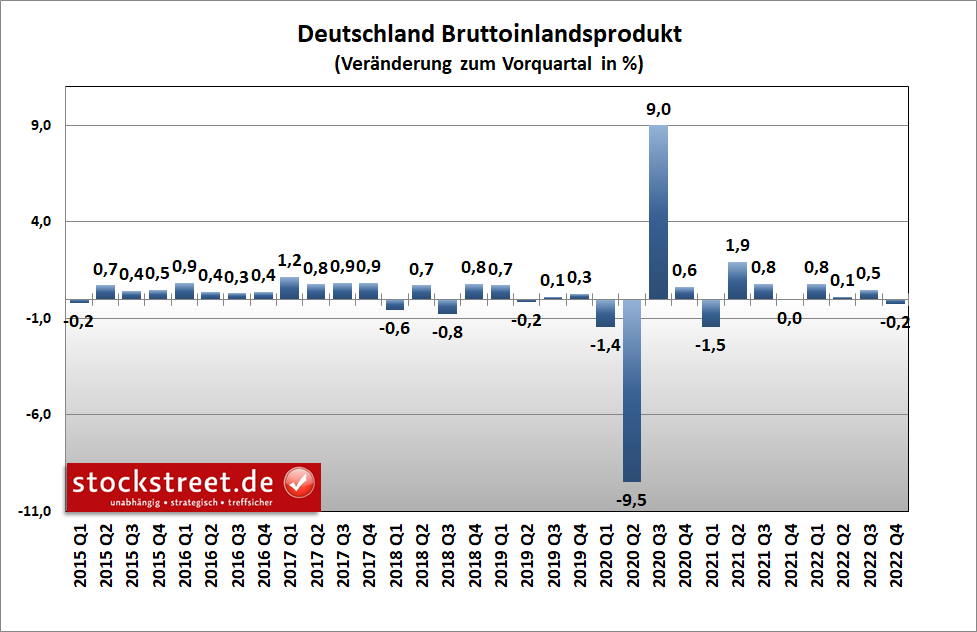

von Sven Weisenhaus Die Wirtschaft der Eurozone ist Ende 2022 überraschend auf Wachstumskurs geblieben. Laut einer vorläufigen Schnellschätzung von Eurostat legte das Bruttoinlandsprodukt (BIP) im 4. Quartal um 0,1 % im Vergleich zum Vorquartal zu.  Nach dem Anstieg im 3. Quartal um 0,3 % hat sich das Wachstum damit zwar weiter abgeschwächt, einer Rezession scheint die Eurozone aber vorerst entgehen zu können. Experten hatten dagegen für das Schlussquartal 2022 bereits mit einem Minus von 0,1 % und auch für den Jahresauftakt mit einer Schrumpfung der Wirtschaft gerechnet. Damit wären die Voraussetzungen für eine technische Rezession erfüllt gewesen. Deutsche Wirtschaft schrumpft doch bereits Aber was nicht ist, kann noch werden. Denn auch die vorläufigen Daten zur Wirtschaft in Deutschland hatten für das Ende des vergangenen Jahres noch kein BIP-Minus angezeigt (siehe Börse-Intern vom 13. Januar). Gestern hat das Statistische Bundesamt seine Zahlen aber nach unten revidiert. Mit einem (preis-, saison- und kalenderbereinigten) BIP-Rückgang um 0,2 % zum Vorquartal dürfte die deutsche Wirtschaft nun doch bereits in der befürchteten Rezession stecken, da bekanntermaßen alle Welt erwartet, dass auch für die deutsche Wirtschaft das 1. Quartal 2023 negativ ausfallen wird.  Dafür sorgten vor allem sinkende Konsumausgaben der Verbraucher, die unter der hohen Inflation leiden. Und damit passen die BIP-Daten auch besser ins Gesamtbild der Konjunkturindikatoren, wie dem Einkaufsmanagerindex oder dem ifo-Geschäftsklima (siehe Börse-Intern vom 25. Januar), ganz im Gegensatz zu den Daten aus den USA (siehe „USA: BIP-Daten passen weiterhin nicht zur Stimmung“). Zwar wurde vom Statistischen Bundesamt zugleich der BIP-Wert für das 3. Quartal 2022 auf +0,5 % leicht nach oben revidiert, aber das hat für die Definition der zum Jahreswechsel erwarteten Rezession und für die Börsen keinerlei Bedeutung.

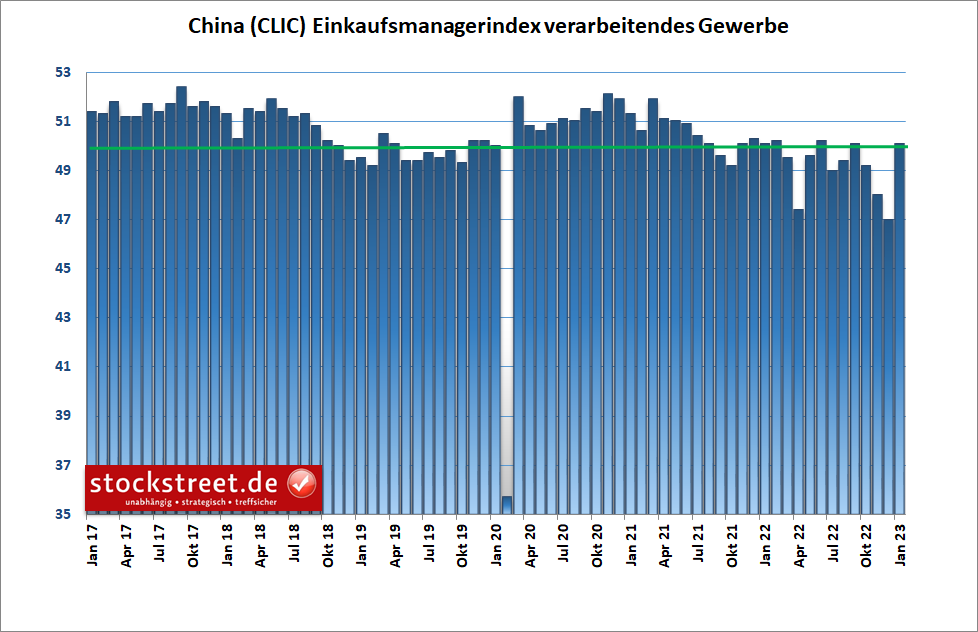

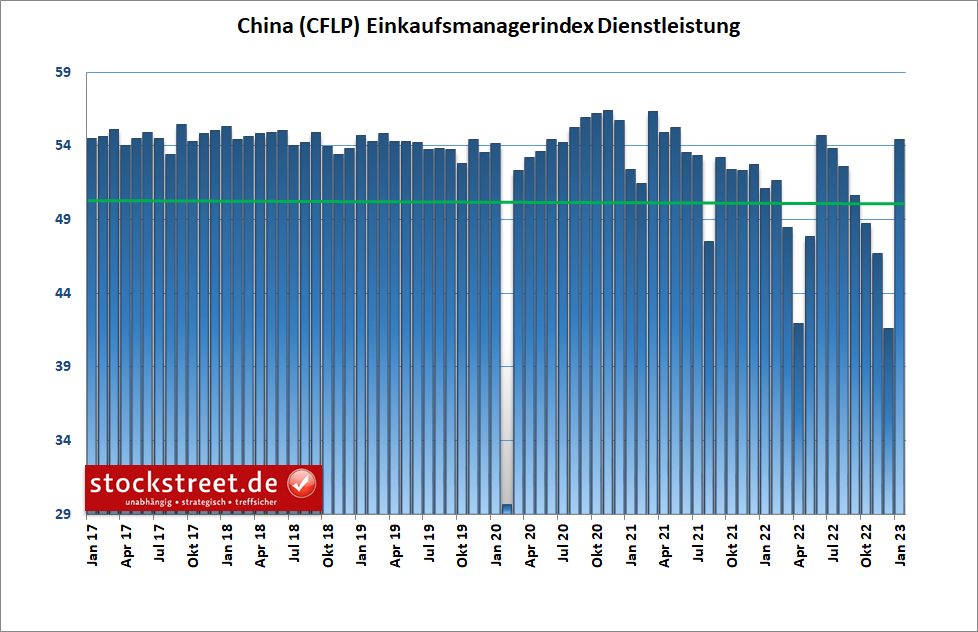

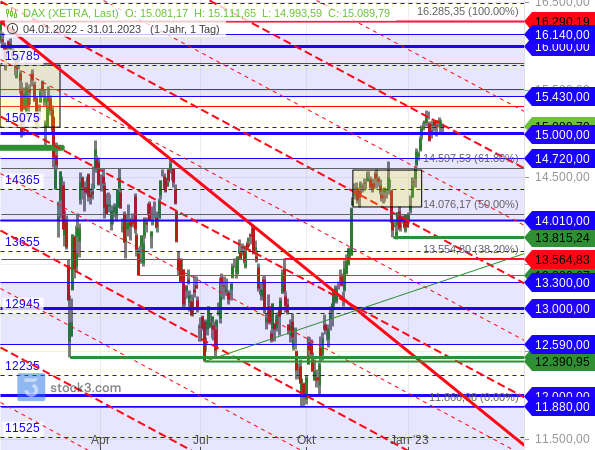

Und auch für die Europäische Zentralbank (EZB), die übermorgen über ihre Geldpolitik entscheidet, dürften sich dadurch keine Änderungen ergeben. Für die Währungshüter ist das leichte Wachstum der Eurozone eher ein Grund, an ihrem bisherigen Plan festzuhalten, die Leitzinsen also um 0,50 Prozentpunkte anzuheben. Chinas Wirtschaft profitiert vom Ende der Corona-Maßnahmen Gleiches gilt für die wirtschaftliche Erholung in China, die sich nach den Lockerungen bzw. Aufhebungen der Corona-Maßnahmen abzeichnet. Laut den heute veröffentlichten Einkaufsmanagerdaten ist die chinesische Wirtschaftsaktivität im Januar unerwartet bereits auf den Wachstumspfad zurückgekehrt. Der offizielle Einkaufsmanagerindex (PMI) des verarbeitenden Gewerbes stieg auf 50,1 Punkte, von 47,0 im Vormonat.  Und der Index für den Dienstleistungsbereich machte sogar einen rekordverdächtigen Sprung von nur 41,6 Zählern im Dezember auf mehr als ordentliche 54,4 Punkte im Januar.  Beide Frühindikatoren kletterten damit vom tiefsten Stand seit dem Corona-Einbruch im Februar 2020 mit nur einem Satz über die Schwelle von 50 Punkten, ab der Wachstum signalisiert wird. Da die Erholung in China auch die Wirtschaft in der Eurozone und Deutschland positiv beeinflussen und eine höhere Nachfrage nach Gütern und Dienstleistungen mit sich bringen dürfte, gibt es für die EZB eigentlich kaum einen Grund, das Tempo der geldpolitischen Straffung zu drosseln. Statt Gewinnmitnahmen nur die typische abwartende Haltung Vor diesem Hintergrund ist es für mich nur bedingt nachvollziehbar, dass es an den Aktienmärkten im Vorfeld der wichtigen Zinsentscheidungen dieser Woche nicht längst zu deutlichen Gewinnmitnahmen gekommen ist, sondern die Kurse sich weiterhin stabil halten, die Anleger also wieder lediglich ihre typische abwartende Haltung einnehmen. So erhielt der DAX zum Beispiel weiterhin von der 15.000er Marke Unterstützung von unten und von der Konsolidierungslinie Druck von oben (siehe dazu auch Börse-Intern vom Freitag).  Sehr ähnlich sieht es beim Euro STOXX 50 aus. Dessen Kursverlauf ähnelt dem des DAX wie ein eineiiger Zwilling.  Das Problem an der Sache ist, dass in beiden Indizes die Kurserholung binnen eines relativ überschaubaren Zeitraums sehr weit gelaufen ist. Beim Euro STOXX 50 haben wir es seit dem Tief vom 13. Oktober mit einem Kursanstieg um fast 30 % zu tun. Und ausgehend vom Tief des 29. Septembers lässt sich die Erholung 5-gliedrig zählen. Aus Sicht der Elliott-Wellen-Theorie kann man daher eine baldige (ABC-)Korrektur erwarten. Und wie ich bereits am Freitag schrieb, rechne ich damit, dass die Notenbanken dafür den Auslöser liefern werden.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|